この記事で分かること

20代からFIREを目指す人が取るべき戦略とその考え方

⇒ざっくりお伝えすると、

「①人生の目標を定め

②必要な資産収入額と資産額を把握

③目標リタイア年までに必要額を得られる投資商品をリスク許容度から選定する」です!

本記事ではその詳細を解説していきます

こんにちは、FIRE目指して20代後半で3,000万円運用中の「たねび」です!

「じ、、自慢?」と思いますかね、違います

妄想ではなく本気で資産形成をしていることをお伝えしています!

実際まだまだ目標額から見ると小さな一歩という感覚です

さて今回は、自分が投資初期に「これ知りたかったな!」という視点で、

”詳しく丁寧に本気で”をモットーに、20代からの投資戦略を解説していきます

投資にやたら気合い入れてる友達のT君、ぐらいの感覚で話を聞いていってください!

もちろん皆様の質問も大歓迎です!

あなたの人生に投資は必要か

自分の人生観、世界観がすべて

なんか急にスピリチュアルなこと言い始めたぞ、という感じですね笑

分かります、胡散臭いし怖いですよね

ですがこれってめちゃくちゃ大事なことなんです

「いやいや、そういうの良いからとにかく一刻も早く大金を手に入れる方法はよ」と言いたくなる気持ち、分かります笑

そこをグッと抑えて、ほんの少しだけお付き合いいただけると幸いです

⇒我慢ならんという方、そうした世界観は全て熟考済みという方は「2.どんな投資が目標のために必要か」の説明に目次からジャンプをお願いします!

とはいえ、ご自身の「投資目的を再認識する」作業には意義があると考えています

それでは共に、自分の人生に求めるものについて考えていきましょう

’投資”とはすなわち、自分の人生を主体的に設計する行動にほかなりません

あなたにとっての投資の正解、人生の正解はあなたにしか描けないものです

- 何に喜びを見出すのか

- 何が悲しいのか

- 何に怒るのか

- 何にときめくのか

こうしたあなたの価値観を振り返って初めて投資目的、ゴールが見えてきます

<たねびの具体例>

例えば僕であれば、日々のささやかな彩りに大きな喜びとくつろぎを感じます

- 朝起きて「良く寝たなー」と感じること

- 会社帰りに少し遠回りして、丘から眺める鮮やかな夕暮れを背にした山並み

- 家族や友人、大事な人が笑顔でいるのを側で見ている時間

一方で、

- 特に話したいことが無い会社の飲み会

- 納期に追われて必死にPCにかじりついている時間

- やろうと思ったことを放置してるけど、頭の片隅にそれが引っかかっているとき

これらはストレスを感じる瞬間です、想像したくないですね

この時重要なのが、なるべくリアルにその状況を思い浮かべることです

「南国の波打ち際でトロピカルジュースを飲んで、、、」といった妄想は素敵ですが、あなた自身から生まれた価値観ではなく、なんとなく世間的に良いとされているものであることが多いです

憧れますけどね!笑

余裕があればそういう時間を持ってもいいでしょうし、バリバリ稼いでたまの休日にまったりするのが好き、という結論を導き出すのもやはり自由です

ともかく、あなたが「この時間を増やしたい!大事だ!」と宣言できるものを決めましょう

自分の人生の目標

「おいおい、まだ教祖様の有難いお言葉を続けるのか!」と思った方、もちっとだけ続きます笑

ですが、先ほど考えた価値観が活きる時がやってきました

自分の価値観をもとに、それを一言でまとめたあなたの人生の目標はなんでしょうか?

たねびの場合

自分と、自分の大切な人が日々を平穏に笑顔で自由を謳歌できること

これが人生の目標になります

よりブレイクダウンすると、下記のようになります

- 子どもが小さい時期はなるべく側で同じ時間を共有したい

- 仕事やいわゆる大型連休に縛られずに自由に遊びたい

- 毎日ちょっとだけ手間をかけた料理を作って家族で食べたい

子どもはおろか結婚もまだですが!笑

いざその時になってからでは中々達成できない目標なため、早くから行動することが肝要です

また、これらを投資抜きに達成することは非常に困難です

この様にどんなものでも構いません、まずはあなた自身のゴールを明確にしましょう。

”成功”へのはしごを懸命に登っているつもりで、間違った壁に掛けられていたと一番上で気づかないようにしましょう

どんな投資が目標のために必要か

目標達成のための具体化

ここまでに定めた目標達成のためには、次の2つを具体化させる必要があります

- リタイア時期

- 資産収入額

1番の”リタイア時期”はシンプルです

何年後にリタイアしたいのか、これをあなたの目標に照らし合わせて決めましょう

リタイア時期

「子どもが小さいうちに一緒に過ごしたいから、30代前半、遅くとも35歳までにリタイア/セミリタイアしよう!」と、目標からリタイア時期を明確にイメージしています

2番の”資産収入額”は、リタイア後にいくら生活費がかかるのか、ということです

セミリタイアの場合は、「資産からの収入+事業や給与収入」ということになりますが、

僕は基礎生活費はどうなっても資産から得られるのがFIREの最低条件だと考えます

基礎生活費:衣食住の最低限が成立し、子どもの進学資金などを十分蓄えられる額

これは言葉の定義がどうだ、と言いたいわけではありません

僕の思うFIREはしがらみからの脱却、自由への飛翔です(ポエム)

せっかくFIREしたのに「大暴落が起きたから生活が成り立たない」、「子どもを進学させてあげられない」、これではお金という制約に強く締め付けられている状態です

目標資産収入額

現在の生活レベルに加え、家族を養いつつ学費を貯めようと思うと、

「基礎生活費20万+ゆとり費5万+遊興費5万+学費積み立て5万+税/社会保障費5万」として、毎月40万は欲しい所です

余裕をもたせた額ですが、仕事を辞めるならこのぐらいの額の資産収入は確保しておきたいです

これに加えて自分の事業や、暴落時の現金があるとさらに盤石なものになります

またいざという時に別途蓄えがあるとFIREへ踏み出す後押しにもなります

FIRE後に必要な生活費については別に記事を作成予定です!

目標資産

毎月40万円の資産収入を得るのには、どれだけの投資資産が必要でしょうか?

一般的には4%ルールや配当金の利回りから決定されますが、こちらは別記事で詳細を検討する予定です!ただの紹介ではなく、僕なりの考察や検証を加えた意義ある記事を目指します

4%ルールとは:米国の代表的なインデックス(市場や特定の銘柄群全体の値動きに連動するような投資商品)のSP500に連動する投資商品から、総資産額の4%分を毎年取り崩してもほとんどの場合で資産は枯渇しないという研究結果を基にしたFIRE計画の代表例です

この数字にはインフレ率は加味されていますが、株式の売却に関わる税金は非考慮です

4%ルールの詳細が気になる方は英語ですが下記がソースです、いつかちゃんとまとめます、、!!

ここでは僕がどのように考え、安心してFIREできる資産額を見積もっているかご紹介いたします

まず、多くの方に推奨される代表的な米国のインデックスファンドであるSP500(S&P500といった表記も同義です)を例に取りましょう

特性は記事作成しますが、ざっくり米国の株式市場の80%、全世界の50%を買い占める商品です

このSP500へからの取り崩しで毎月40万円を得たい、という前提でバックテストを行います

バックテストは下記の3条件で実施します

- 取り崩し開始以降の相場が右肩上がり:超楽観、これで判断しちゃあかん

- 取り崩し開始以降の相場が横ばい:悲観寄りのリアル、チャレンジの価値あり

- 取り崩し開始直後に暴落:超悲観、これで平気な資産額ならまず大丈夫、やりすぎかも

それでは見ていきましょう!

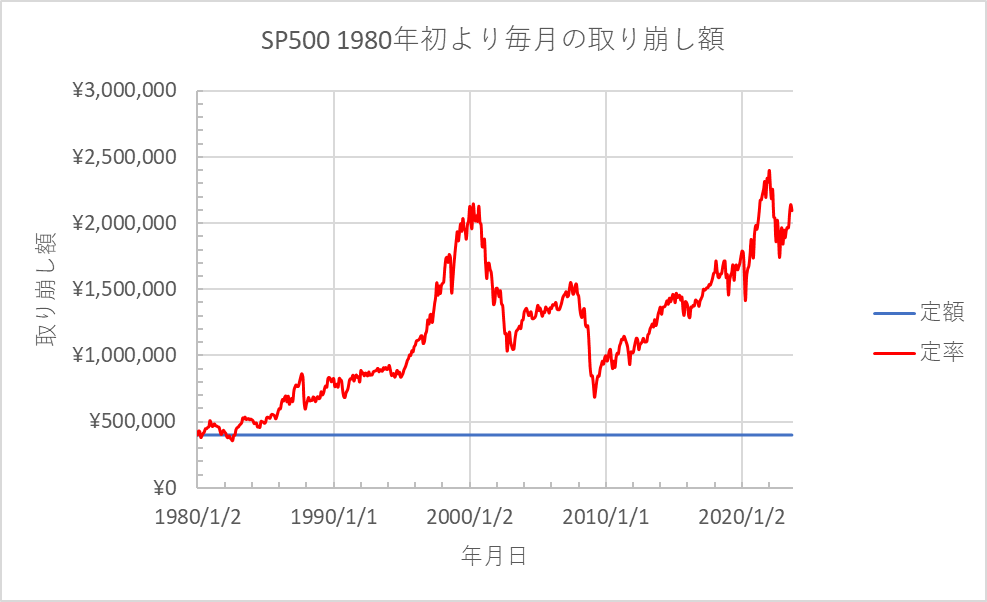

1.右肩上がり、超楽観の取り崩しシミュレーション結果

- 取り崩し開始時の資産額:1億円

- 取り崩し方:定額40万円、定率4.8%(=1億円x4.8%で40万円)

- 取り崩し開始時期:1980年初(1980/1/2)

こちらのグラフは、1980年の1月2日に1億円のSP500を持ってFIREした人が、

その後毎月40万円取り崩した際の資産残高を示した青のグラフと、

毎年資産額の4.8%(資産額が1億なら毎月40万円)を取り崩した赤のグラフとなります。

超楽観シチュエーションでは、株価が右肩上がりの1980年代に大きく資産額が伸びています。

この増加により、当初1億円あった資産は毎月40万円取り崩していてもリーマンショックの底で4億円近い資産額となっています

毎年4.8%取り崩す場合も、リーマンショックの底で1.5億円以上の資産となり、なおかつ月によっては200万以上の取り崩しを行っています

とはいえ、仮に40歳でFIREした人が80歳の2020年に毎月150万使うのか?と言われると疑問ですが笑

なによりこれは超楽観時の取り崩しシミュレーションです

ほぼ1億円割れのタイミングもなく、ぐんぐん資産が伸びていく様は「人生チョロかった」という感じでしょうか

ただし、この結果を受けて「FIREって超余裕!!」と思い込むのはやめましょう!

とはいえ1つの過去の事実として、株式のパワーを感じさせる結果ではありますね

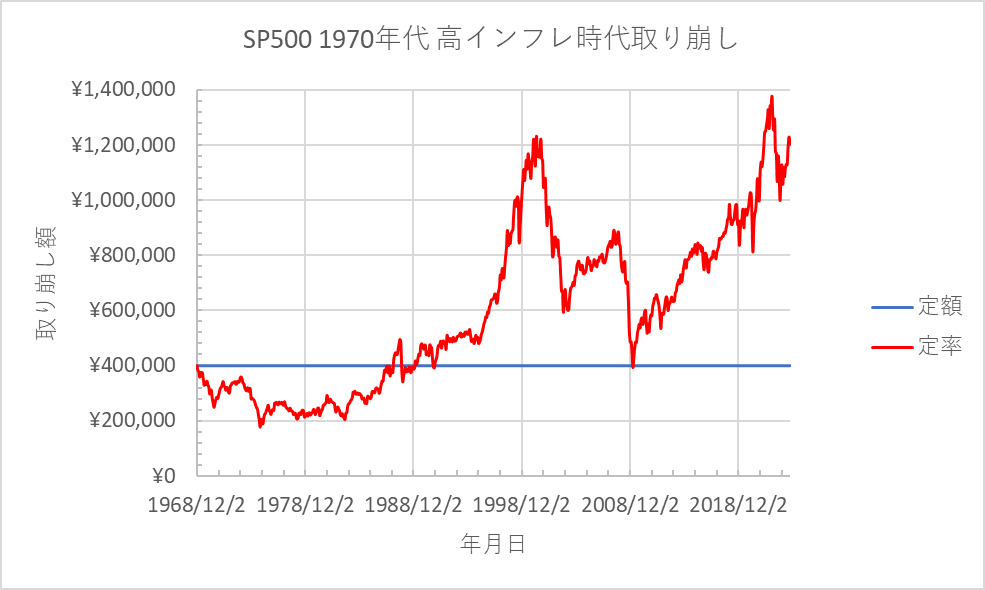

2.横ばい、悲観寄りのリアルな取り崩しシミュレーション結果

- 取り崩し開始時の資産額:1億円

- 取り崩し方:定額40万円、定率4.8%(=1億円x4.8%で40万円)

- 取り崩し開始時期:1968年末(1968/12/2)

1970年代は現在の様に米国ではインフレが発生、その抑制のために長く高金利が敷かれました

その影響もあって1980年代までずっと横ばいの相場が続いたようです

直近でFIREしたい人としては避けたい事態で、一方これからの10年で種銭を積み上げるぞ、投資していくぞという人にとっては安値で買える大チャンスとも言えます、しんどいですが笑

当時の取り崩しをしない純粋な株価推移がこちらです

(縦軸は1968/12/2にSP500に1円投資したときのその後の資産額だと思ってください)

それではこの時期に1億円から取り崩しを行うとどうなるか見ていきましょう

毎月定額40万円取り崩しだと、取り崩し開始から6年後の1974年末にガクっと落ち込んだあたりから、明確に定率取り崩しと比べて資産が減っていき、32年後の2000年8月1日に資産が枯渇します

定率であれば1980年代の株高によってその後は爆益をたたき出し、3億円近くまでバブルが膨らむのですが、、

定額40万というのは、元金1億円に対して、年間4.8%取り崩す想定であるため、前述した4%ルールよりも強気の取り崩しとなり、結果として資産枯渇の憂き目にあってしまったわけですね

参考までに当時の”取り崩し額の推移”がこちら

完全なFIREは失敗しますが、定率で取り崩しつつ差額の20万円を労働や節約でまかなう、ということも考えられるのではないでしょうか

例えば夫婦であれば、毎月1人8万程度を週2の興味あるバイトや副業で稼ぎ、4、5万円節約するぐらいであれば、十分に自由な人生と言えるかと思います

「いやいや、フルFIREじゃなきゃダメでしょ!」という方はリタイア資金1.15億円を目指しましょう

これであれば40万円の取り崩しが4%ルールの範囲内となり、下記の様に資産が枯渇することなくFIREが成功します

この章の冒頭で示したような1968年末からの横ばいの冴えない状況でも完全に資産収入だけで生きていこうと思ったら、1億にあと1,500万円ほど積み増す必要があります

単純に聞くとかなり大変ですが、1億に対して1,500万円は15%程度です

そのため、ここ数十年のSP500の長期平均リターン10.7%を考慮すれば約2年、直近10年の14.7%であれば約1年で、一切貯金をしなくても達成できる水準です

「時間」と「お金」、あるいは「安心」、皆さんは何を優先されますか?

蛇足ですが、1億円取り崩しと1.15億円取り崩しの結果を眺めると、資産が5000万円を下回った状態で、なお40万円を取り崩し続けることで一気に資産が枯渇するという結論が導けそうです

これは冷静に考えると当然で、過去のSP500の平均リターンは先述した通り10.7%です

5000万円に対する毎月40万円取り崩し、年にして40x12=480万円取り崩しは、ちょうど10%程度の取り崩し率となります

良い時期も悪い時期も平均して10%なので、悪い時期のリターンは当然これより劣ります

このように期待されるリターン以上に取り崩せば資産はどんどん減っていきます

スタートがどうだったとかそういうことはあまり関係なく、無い袖は振れないのが単純な真理です

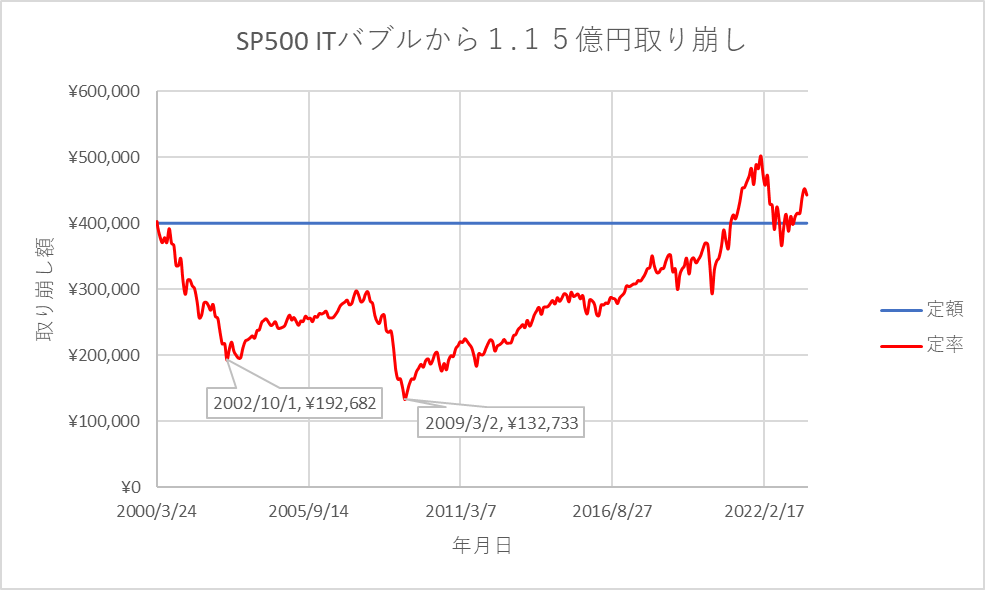

3.暴落:超悲観なシミュレーション結果 これで平気な資産額ならまず大丈夫、むしろやりすぎ

- 取り崩し開始時の資産額:1億円

- 取り崩し方:定額40万円、定率4.8%(=1億円で40万円)

- 取り崩し開始時期:2000年、ITバブルのピークより(2000/3/24)

1億円じゃ2番のシミュレーションでも資産枯渇したんだから無理じゃね?と思われた方、まさしくその通りです、、!

僕は脳死でシミュレーションしたので参考までにご覧ください笑

結果としてITバブルのピークでFIREしちゃった可哀そうな人は、毎月定額40万円取り崩していき、18年後の2018/7/2に資産が枯渇します

では、2番と同じように1.15億円だとどうでしょう

一応資産は枯渇してないですが、2番で明らかになった5,000万円をリーマンショックの暴落時に割り込んでいます

すでに5000万円を大きく割り込んでいる状態で40万円を毎月取り崩していくと、資産の成長率が取り崩し率より小さいため、2030年を待たずに枯渇することが見えています

定率取り崩しの取り崩し額の推移がこちら

ITバブルの底で19万ほど、リーマンショックの底で13万円ほどとなっており、目標の40万からはかけ離れています

これで「FIREだぜ☆」というのはなかなか厳しいです

それでは実際いくらあるとITバブルのピークでFIREに踏み切っちゃった可哀そう(向こう見ず?)な人でもFIREが成功するのでしょうか?

皆さんは幾らだと思いますか?

正解はざっくり1.5億です

3度目ぐらいになりますが、5,000万円を切った状態で取り崩しを継続すると資産が一気に枯渇へ向かう傾向があるようです

このケースではリーマンショックの底で一瞬5,000万円を下回るものの、底打ち後の回復ですぐに6,000万円まで資産回復します

その後は右肩上がりで資産が増加する”米国株の春”がやってきたため2023年現在では、毎月40万円取り崩しつつ、1億円近くまで資産が回復しています

では、みんな1.5億用意しないとFIREできないのか?と言われると僕は全くそう思いません

ここではITバブルの上昇の恩恵はまったく受けずに1億から資産が下落していくばかりの想定でシミュレーションしましたが、実際には1から2年ほどFIREから暴落までに猶予がある人が多いでしょう

そうなればその間の資産増加によって、実質1.5億からITバブルを食らう、という人も増えるかと思います

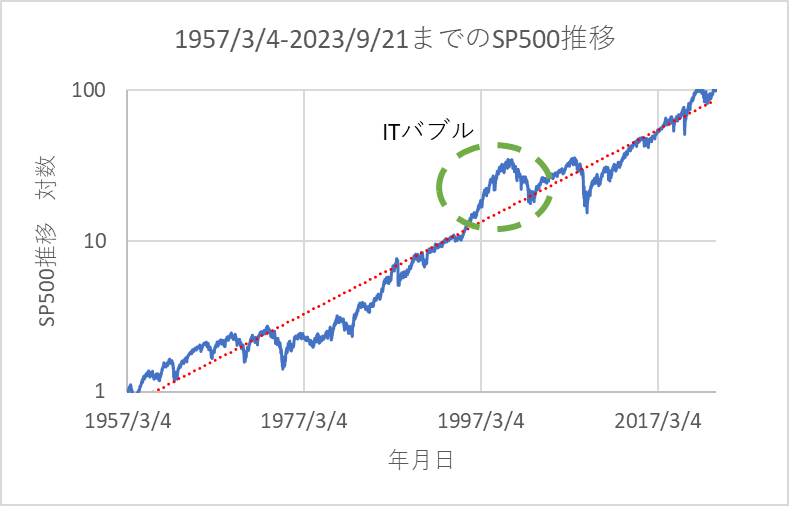

また、ITバブル当時の異常な株高というのは長期の米国株推移を片対数グラフで確認すると明らかです

※片対数グラフ:縦軸を対数軸としたグラフ

1,10,100,10000…というように10の階乗(簡単に言うと10x10を繰り返した結果)が1メモリとなっている

指数関数的に増加する値を直線的に捉えるのに便利

株価はまさしく指数関数的な増加を続けるものなので長期レンジで見たいときは方対数グラフを使いましょう

赤点線の近似線の引き方は切り出す時期によってまちまちですが、少なくとも現在見ることが出来る最大の長期目線において、ITバブルが突出した高値であることは明らかだと思います

あまりこうした感覚的な基準によって投資判断をすることは推奨しませんが、少なくとも自分がFIREするタイミングが歴史的に見て”高値側”なのか”安値側”なのか、”中立ライン”なのか、こうした判断はしておいて損が無いと思います

最低限必要な額から、さらにどれだけ安全率を取るか、ということを考える上で一つの参考になります

結局、SP500でFIREするなら、いくら必要なのか

ここまでの内容をまとめると、余程ITバブルのような突出した高値圏でなければ、

SP500への投資で僕がFIREする場合は1.15億あれば充分であると考えます(つーかこれが限界)

あくまでこれは過去の推移から、こうした局面でもきちんとFIRE成立する額を考察したに過ぎません、同じような推移を辿る保証もなければ、ずっと生活費が40万円で十分かも定かではありません

しかし、そうした不安のためにいつまでも会社や労働に縛られ続けることが正しいとも思いません

仮に多少の不足があったとしても、興味のある仕事に挑戦してみたり、自分のビジネスを持つことを検討する方が楽しい人生が過ごせるのではないでしょうか

じゃあそのお金、目標資産はどうやって貯めるの?

毎月の生活費が40万円の人の目標資産が、SP500基準で1.15億円であることは分かりました

では、その資産はどうやって貯めるのがいいのでしょう?

「いやいや、SP500をひたすら買えばいいんでしょ?」と思われた方、半分正解で半分間違いです

確かに多くの人にお勧めできる普遍的な資産形成の方法の1つとしてSP500や全世界株の様な幅広い銘柄、セクターに分散投資できるインデックスファンドは素晴らしい物です

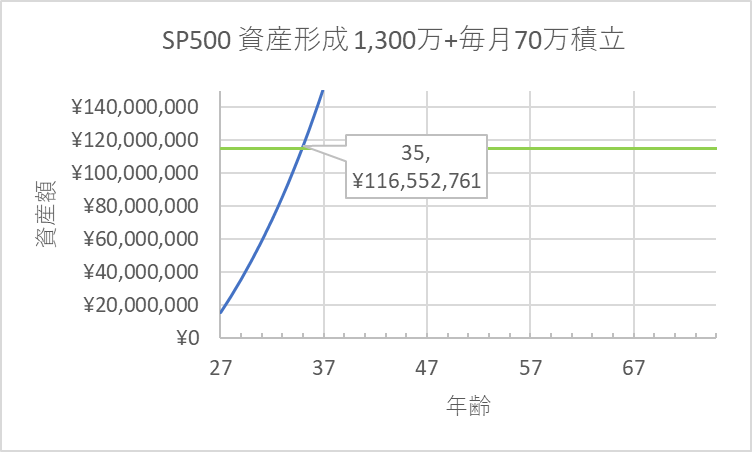

ですが、僕には資産額の目標の他に、遅くても35歳までにリタイアしたいという無茶な目標があります

では、これをSP500への投資で達成するには、どのぐらいの投資元本が必要となるのでしょうか?

現在僕の年齢が27歳で、35歳までは残り8~9年ほどあります

ここではひとまず9年と考えましょう

現時点で僕には1,300万円の運用資産と、(クレカの請求額に毎度おどおどしなくていい程度の)現金100万円があります

これを元手に、SP500への投資で9年後に1.15億円作る際のシミュレーションをしていきます

SP500は設定来(1957年)からの長期平均リターンがインフレ率込みで年間7%程度と一般的に言われているので、その数字を基に計算していきます

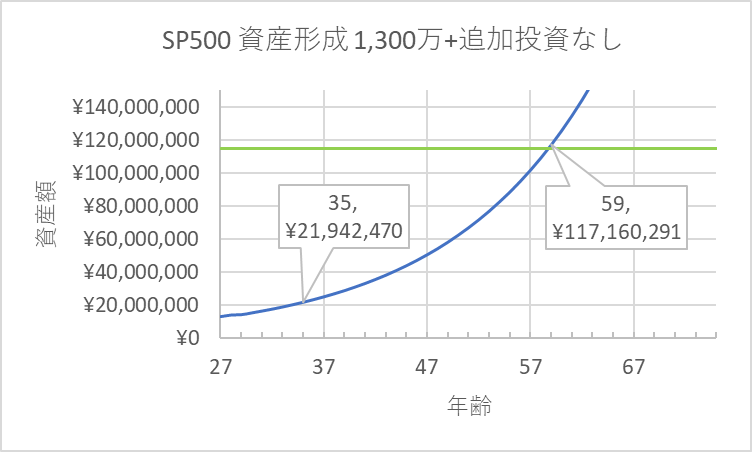

まず、元手の1,300万円から一切追加投資をしなかった場合がこちら

59歳で1.15億円を突破します、これはこれで素晴らしい結果だと思います

いわゆるコーストFIREと言われる、老後資金だけ蓄えたら後は一切貯金をせずに生きていくという生き方をするなら、1,300万円もいらないことが分かりますね

また、短期で稼ぐよりずっと現実味のあるシミュレーションである点も強調したいです

一方で、当初目標の35歳リタイアには全然足りていませんね、35歳時点では2,000万円程度にしか成長していない計算です

くどい様ですがそれでも十分すごいです

「投資をする」という決断をするか否かで貯金としてただ持っているよりも、35歳の約8年後で900万円ほど資産が増加しているわけですから

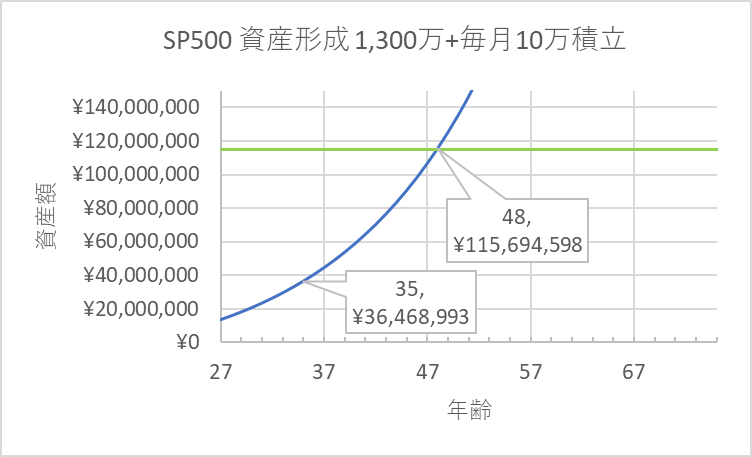

次に毎月10万円追加投資した場合を見ましょう

今度は48歳で1.15億円が貯まりましたね

これでも目標リタイア時期を実現するには、さらに13年早める必要があります

早期リタイアは長期投資の大きな味方である複利効果を十分活用できないため、多額の投資元本が求められます

複利効果:投資リターンによって増えた資産が新たな元手となり、そこに投資リターンが乗ることで加速的に資産が増えること

例)

1年目元:100 ⇒ 後:120(20%増加、+20)

2年目元:120 ⇒ 後:144(20%増加、+24)

3年目元:144 ⇒ 後:172.8(20%増加、+28.8)

逆に借金だと加速的に借金が増えます、リボ払いダメ絶対

とはいえ、定年70歳を目指そうとしている今、48歳はそこまで20年近い時間があります

新卒の方であればこれまでの一生をもう一度送れちゃうぐらいの時間があるわけで、これは馬鹿にならないと僕は思います!

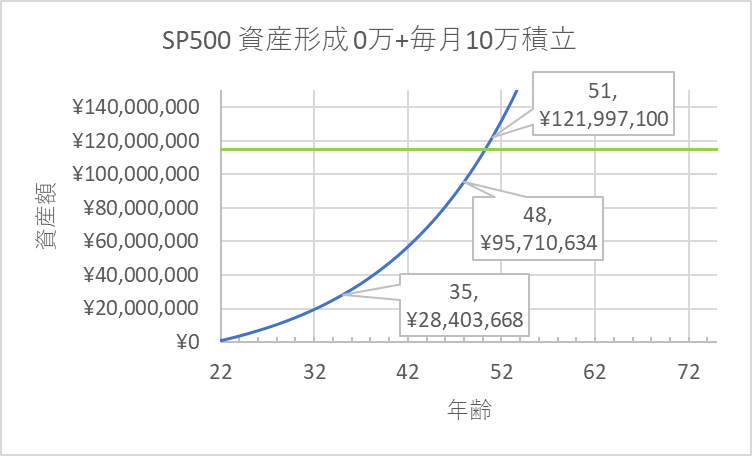

ちなみに元手が無い新卒22歳から始める方の場合はこちら

今元手が無い方も10万の積み立てで51歳にはFIRE達成できるだけのポテンシャルがある、つまり20年分の自由な人生を買える可能性があるというのは素晴らしいことです

少なくとも老後2,000万問題など”へのかっぱ”と言えますね

それでは一体僕の目標の35歳FIREをSP500で達成するにはいくらの追加積み立てが必要なのでしょう

30万?50万?100万?皆さんは幾らだと思いますか?

正解はこちら、70万円でした

うーん、さすがにこれは笑うしかありませんね

それだけの資金力がある27歳って何者でしょうか笑

ここまでの結果から、僕が目標として設定した”35歳までのFIRE”をSP500で達成することは少なくともいわゆる正社員では大企業でも不可能だと分かりました

年収1,000万円でも相当厳しく、副収入が余程大きくないとこの方向性は無理ですね

そうと分かればサクッと諦めましょう

さてここで考えるべきは、目標の何を諦めるか?です

「目標年齢」、「目標額(リタイア後の生活費)」、そして「SP500という過去の超長期実績がある商品でFIREを目指す安心感」、これらのうちいずれかの項目を修正する必要があります

そこで僕はSP500以外への投資を現在実施しています

だいぶ長くなってしまったのと、あくまで僕の目標達成のためにむけた修正なので本記事では特に取り上げません、また別の記事で!

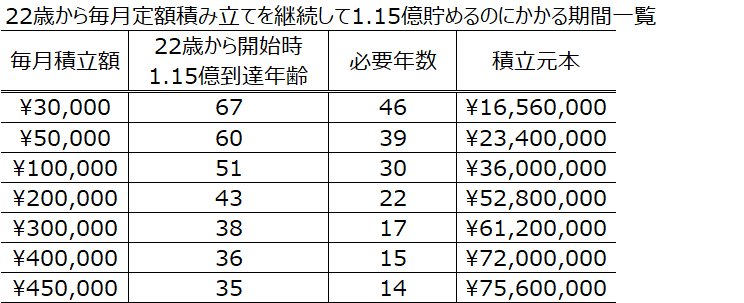

ここではまとめとして新卒22歳から1.15億円目指して毎月定額積み立てをした際の到達年齢と必要年数の一覧を参考までに掲載します

必要年数と積立元本は現在おいくつの方でも参考になる数字となっています

ご自身の年齢と積立余力、年数などからざっくりこのぐらいの額は積みあがるんだなーとイメージ付けに使ってください

5年などの短期スパンだと過去の平均リターンで見積もってもズレが大きくなりますが、15年以上であればある程度参考になる値になっているかと思います

この表を見ると新卒から積み立て投資だけでFIREを目指される方は少なくとも5万は入れたいですね

5万入金でFIREするのは60歳です

60歳とはいえ現状で5年、70歳定年時代では10年間の自由が手に入りますし、年金も考慮すればより早くにFIREすることも可能でしょう

もちろん、まとまった資金がある方や入金力が高い方はもっと早くに自由な人生を手に入れられます

その先で何をするも僕ら次第・あなた次第です

「自分の生き方を自分で決める権利」を資本主義社会から買うという、とてもとても大きな買い物がFIREなんだと思っています

多くの人はそのことに無自覚で、誰かに決められた生き方を死を迎える最期の瞬間まで続けます

こうしてこんなサイトに辿り着いてしまうほど、自由への決意と情熱がある

そしてそれに基づく行動を起こしているあなたは必ず何らかの形でご自身の理想の生き方を手に入れられるかと思います

それはFIREかもしれないし、あるいはそれに近い何か、はたまた天職の発見かもしれません、年100万円で幸せに暮らすのだってもちろんかまいません笑

こちらの本は、自分で土地を買って小屋を建てて生活しよう、、という小学生の妄想レベルの夢を堂々と実践されている方の体験談で、非常に面白かったです

Amazon.co.jp: 自作の小屋で暮らそう ──Bライフの愉しみ (ちくま文庫) eBook : 高村友也: Kindleストア

さて、本記事の内容がどんな形であれ、ご自身の目標に近づき、心から幸せだと胸を張れる人生を歩む一助となれば幸いです

その道に幸あらんことを!

まとめ

本記事の内容をざっくりまとめると以下です

- 投資においては何よりも自分自身の価値観、人生の目的が大事

- 過去のシミュレーションから、1.15億円が資産枯渇せずに毎月40万円取り崩しできる現実的な資産額

- 新卒から積立投資でFIREするなら最低毎月5万円ぐらい入金したい

今回実施したのはあくまでバックテストであり、未来を予測するものではありません

ですが自分が行っている、あるいは行うつもりの投資/行動がどんな結果を想定しており、それが自分の理想と結びついているのか、そのことは常に考える必要があると思っています

もしも、その投資の先にあなたの理想の人生がないなら、そんなものに大した価値はありません

しかし、その道が少しでも理想に近づく道だと信じられたなら、投資が持つ価値は株価以上に大きく大きく跳ね上がるでしょう

そうした自分の行動/判断への確信こそがいかなる暴落の渦中にあっても市場に居続ける胆力を生み出し、投資を成功に導くのだと僕は考えています

それでは改めて、幸あらんことを!

コメント